热门栏目

自选股

数据中心

行情中心

资金流向

模拟来往

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来往

客户端

起首:湖畔新言

一、主要不雅点

2024年,纺织品服装末端需求说明较为疲软,末端难以链接高价原料,而出产秩序举座产能体量偏大,产出增速仍高,因此产业链举座呈现存量无价的情景。从大式样上来看,咱们觉得2025年宏不雅战术会起到托底作用,加上聚酯链估值较低,因此在面前的价钱下,下方有支抓。不外产业链仍受困于高产能带来的供应压力,因此上方压力也相对偏强,臆测是宽幅动荡式样,部分品种在供应收缩的情况下有阶段性上升契机。

末端需求:2024年,末端需求较为疲软,出口好于内需。2025年,咱们觉得末端纺织品服装需求举座抓稳,增速或小幅回升,但力度有限。一方面,战术有刺激和托底作用,不外抵消费端的传导暂时有限,而出口会受到买卖战的影响,大约率上半年会有抢出口的情况而较好,下半年偏弱。

聚酯:2024年,聚酯供需双增,笼统利润偏稳,不外受供应式样影响,里面说明分化,聚酯纤维好于聚酯瓶片。2025年,预期聚酯供应增长总体有所放缓,品种间仍有较大分化。长丝、短纤、瓶片的投产增速诀别为3%、0.9%和12.9%。短纤供需式样臆测最佳,长丝也相对偏强,瓶片不断面对弥漫压力。

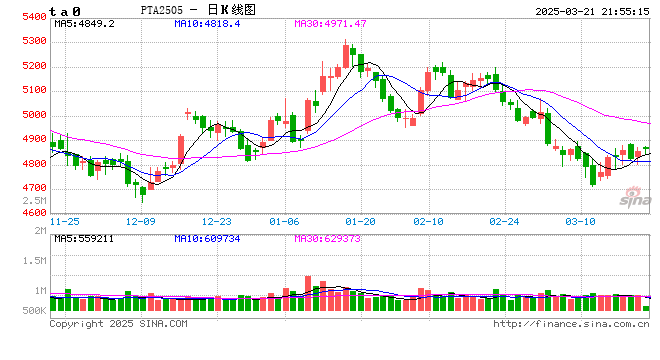

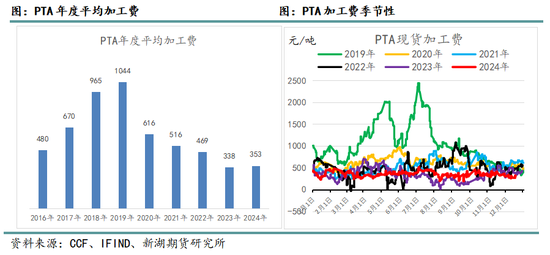

PTA:2024年,PTA供需双增,供应增量相对更多,全年总体偏累库,笼统加工费低位动荡。瞻望2025年,PTA产能总体仍然偏弥漫,且仍有新产能干涉,增速臆测在10%,PTA行业需要低加工费来压缩存量开工率,并淘汰过期的高本钱产能,行业迭代仍在进行中。臆测2025年PTA加工费会围绕在300元/吨核心凹凸波动。节拍上,可以温雅年内小级别错配,加工费会有阶段性膨胀契机,追踪PTA训练级别以及下流聚酯年内的开工情况。

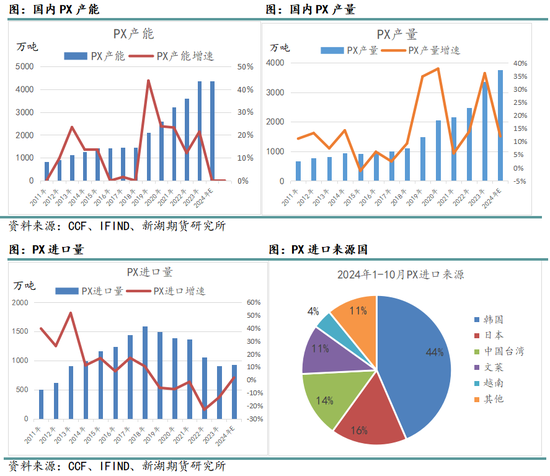

PX:2024年,PX供需双增,国内方面下流PTA对PX的需求增速更大,PX全年供需偏去库。不外由于前一年四季度PX累库较多,加之阛阓来往汽油转弱下的芳烃估值重塑,PX价钱全年说明低迷。瞻望2025年,PX仍旧处在投产真空期,另外2024年PX行业产能率依然培育至较高水平(86%),接头到面前行业的低利润式样以及年内会有通例的训练损失量,因此臆测2025年PX的供应增量十分有限,大约率莫得供应增量。因此,从供应和估值的角度来看,PX支抓较强,底部比较夯实。

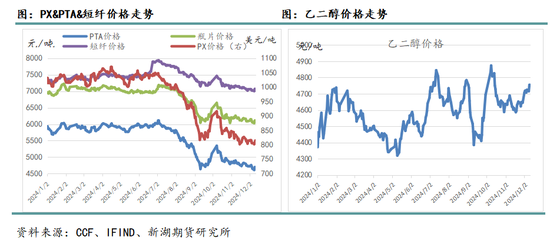

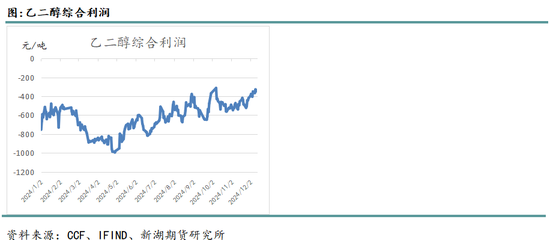

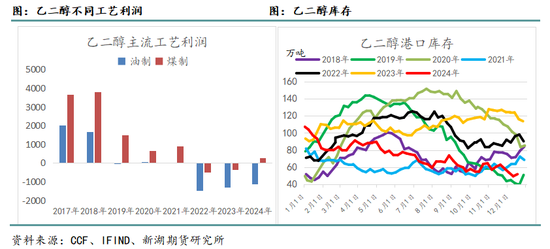

乙二醇:2024年,乙二醇国内产量增长,入口缩减,需求增长,全年乙二醇供需去库式样,去库体量是连年来的最高水平。2021-2022是乙二醇因产能弥漫而压缩利润的年份,2023是乙二醇由弥漫转向均衡的年份,而2024年乙二醇供需式样进一步好转,全年杀青去库。瞻望2025年,咱们对乙二醇的不雅点是宽幅动荡的行情,在企业集中训练期会出现显然的供需错配,加之行业库存水平较低,价钱有但愿突破2024年在4800-4900的压力位。不外由于供应有回首的空间,一方面乙二醇新增供应压力略大于2024年,且利润设备式样下行业产能诈骗率也有一定培育空间,加之下流聚酯需求增速预期会进一步放缓,因此当估值抬升以后,高利润也难以抓续维系。

二、2024年行情细致

细致2024年聚酯产业链价钱走势,浮浅可以分为以下几个阶段:

第一阶段 :2024年1月-7月初,PX、PTA、短纤、瓶片价钱举座说明为区间动荡。一方面,原油价钱举座处在动荡式样中,本钱端莫得显然的主义换取。而聚酯产业链本人基原来看,产业链矛盾并不大。

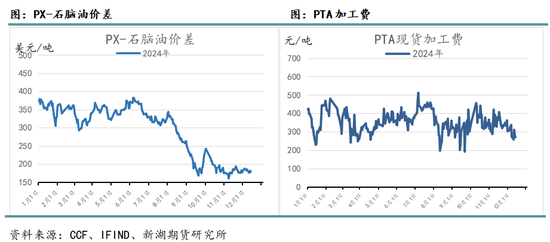

PX方面,竣工价钱举座区间动荡式样,利润也受到汽油的季节性支抓,PX-石脑油价差在上半年基本保管在300好意思元/吨以上高位动荡。

PTA方面,竣工价钱举座区间动荡式样,利润区间窄幅波动。由于PTA产能压力较大,加上加工费已压缩至低位,因此可来往空间不大。

短纤方面,竣工价钱举座奴才本钱区间动荡,不外利润水平在上半年举座保管低位。因上半年原料价钱要点举座偏高加上短纤本人有库存压力,利润说明欠安。

总体而言,聚酯在2024年上半年延续了前两年的上强下弱式样,PX秩序利润相对偏强,而中下流利润浅陋。

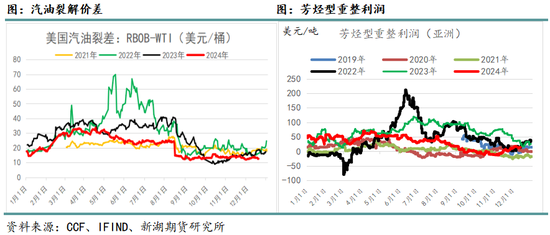

第二阶段 :2024年7月-9月,聚酯板块出现了大幅度的趋势下落。从现货竣工价钱跌幅来看,PX、PTA、短纤、瓶片骄气点诀别下落22%、24%、10%和16%。一方面,上游原油价钱要点下移,聚酯链本钱走弱,不外PX及下流化工品说明显然弱于上游原油和石脑油。在本轮单边下落过程中最为显然的变化是PX秩序利润的快速压缩,PX-石脑油价差从上半年高点365好意思元/吨最低压缩至168好意思元/吨傍边,PX-原油价差也大幅走弱,PX中长历程利润跌至历史低位水平。在PX利润压缩的过程中,下流聚酯的利润出现了显然设备,而PTA跌幅与PX尽头,加工费仍在低位运行。因此,本轮聚酯板块的下落过程中,产业链利润由PX秩序向下转动至聚酯秩序,长达2年半以来的上强下弱式样被冲破。

细究PX利润大幅压缩的原因。咱们觉得主要有以下两个身分:第一,汽油供需式样由偏紧转为弥漫。PX在2022至2024年上半年得以保抓较高利润的核心身分在于汽油的强势对芳烃板块的支抓,汽油偏强在重整秩序以及芳烃原料调油秩序都会对PX产生影响。干涉2024年以后,在环球供应旯旮培育和油品消费低迷的布景下,汽油供需徐徐转向弥漫,2024年汽油裂解价差说明弱于前两年,且干涉5月份以后,汽油利润出现逆季节性走弱的情况。在此布景下,一方面,芳烃型重整的利润好于汽油型重整,变成芳烃产出偏高,另外,芳烃调油料进调油池比例亦减少,变成二甲苯供应富余,二甲苯弱势的同期也使得短历程PX的产出偏高,纯苯的相对强势在一定程度上又加重了这种情景。第二,聚酯的减产。回到聚酯产业链本人来看,在2024上半年的大部分时刻里,下流聚酯利润情况欠安,长丝和短纤逗留在盈亏边缘,而瓶片则处于抓续的亏空情景。因此,在4-10月份之间,长丝、瓶片、短纤企业先后减产降负。其中,部分长丝、瓶片企业在4月份开工率就旯旮下滑,聚酯负荷从92%下滑至89%傍边。干涉7月份以后,瓶片负荷出现加快下滑,短纤工场也出现保价减产的情况,带动聚酯笼统负荷进一步下探至86%傍边。聚酯的减产在需求端难以支抓上游原料(PX+PTA)的高供应,上游在莫得集中训练的情况下,均衡表举座累库。

第三阶段:9月底-10月初,聚酯板块举座出现触底反弹。在此阶段,产业链价钱出现了显然的进取设备。一方面,油价在跌至动荡区间底部以后,在中东地缘矛盾的影响下,价钱大幅反弹。另一方面,国内出台一系列托底和刺激经济的战术,包括宽松的货币和财政战术,阛阓悲不雅情感得以逆转。在宏不雅以及油价的带动下,聚酯板块价钱要点显然进取设备。由于PX秩序此前利润压缩的较低,在价钱反弹阶段,PXN有小幅设备,PTA秩序加工费变化不大,下流聚酯利润高位有所压缩。

第四阶段:10月-12月中旬,聚酯板块举座动荡走弱,价钱再度触及9月份低点。尽管国内的宏不雅战术在一定程度上有托底作用,但对聚酯产业链末端纺织品服装需求的改善仍未有显然传导效应。上游秩序供应仍然高企,PX和PTA开工率高位运行,尽管10月份需求有一定程度的季节性好转,但并不具备抓续性。另外,原油涨至区间高点后再度回落,区间高点有不断小幅下移的态势,而好意思国方面特朗普确当选也让阛阓对油价预期徐徐悲不雅。在多重身分的↔下,板块要点再度下移。利润分拨方面来看,PX秩序利润再度压缩至低位,PTA加工费变化不大,聚酯秩序利润偏好,其中短纤利润最佳。

乙二醇方面, 全年价钱说明为宽幅动荡式样,价钱要点举座上移,笼统利润水平也取得了显然设备,产业周期景气度延续改善。具体来看,2024年,乙二醇现货价钱全年波动区间在4320-4874元/吨,年内高点出当今10月初,低点出当今5月中旬。乙二醇价钱波动节拍和商品节拍基本一致,不外下落幅度较小,价钱下方支抓较强,主如若本人低库存水平对价钱的支抓。价钱上方在4800-4900区间压力也比较显然,年内几次触及该压力位均未灵验突破,主如若相对估值抬升以后有供应培育的压力。另外,从利润端来看,乙二醇举座利润的设备趋势忘形满价钱体现的更为显然,主如若原料说明更弱。

总体来看,2024年聚酯产业链有不少的来往契机。从单边价钱来看,最大的来往契机是下半年的PX和PTA的下落,宏不雅、本钱和基本面在一定程度上有共振。品种间对冲套利来看,不才跌过程中,产业链利润从PX秩序向下流聚酯转动,其中短纤在企业减产保价战术下利润显然走强,多PF空PX是较好的产业链利润套利头寸。另外,PTA和乙二醇这两大聚酯原料之间,乙二醇在低库存的支抓下显然更为强势,而PTA全年受制于富余的现货压力,访佛本钱大跌,说明疲软,因此多EG空TA全年来看也有可以的收益。而在跨期套利方面,2024年是卖近买远的反套年份,PX、PTA包括乙二醇在内,2405-2409、2409-2501、2501-2505几组跨期头寸最终都是反套结束。一方面,产业链实践端永久说明疲软,产能弥漫、以价换量的行业基调下近端价钱穷乏进取弹性,其中PX和PTA现货流通库存压力较大。而乙二醇方面,尽管实践端库存压力较小,月间价差曾经一度走强,但左近交割受制于仓单压力和接货意愿,产业空头上风更为显然,因此月间价差最终仍是反套走势。

三、供需细致与瞻望

1、末端需求

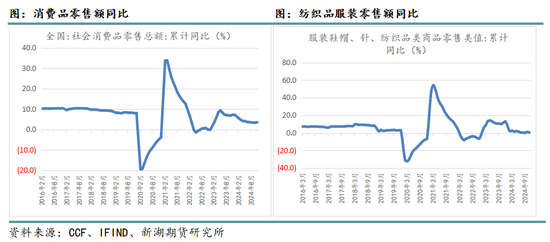

(1)2024年纺织品服装内需疲软

2024年,国内消费举座说明疲软,1-11月天下社会消费品零卖额累计同比增速3.5%。其中服装纺织品零卖需求全年说明更弱,1-11月服装纺织品零卖额累计同比增速0.4%,低于举座消费品。节拍上看,上半年3-5月以及下半年10月说明较好,其余月份末端消费说明缺欠。住户收入预期欠安,消费受到较大影响。

(2)2024年纺织品服装出口需求量增价减

受外洋主要经济体需求走弱影响,外需从2022年下半开动就徐徐走弱,2023年延续了下滑趋势,2024有所好转。2024年1月至11月,中国纺织服装累计出口2730.6亿好意思元,比旧年同期增长2%,其中纺织品出口1288.4亿好意思元,增长4.6%,服装出口1442.2亿好意思元,下降0.2%。中国纺织服装的主要出口阛阓包括好意思国、欧盟和东盟等。尽管好意思国阛阓仍然是中国纺织品服装出口的最大阛阓,但欧盟和东盟的阛阓份额也在徐徐增多。另外值得防备的是,出口量价出现较大分化,出口数目增速较高,纺服出话柄际数目增速臆测在10%傍边。

总体来看,2024年服装纺织品末端内需疲软,外需尚可,呈现出量增价减的情况。

(3)臆测2025年纺织品服装出口需求举座抓稳,增速或小幅回升

瞻望2025年,咱们臆测末端纺织品需求举座抓稳,增速或小幅回升,但力度有限。一方面,战术有刺激和托底作用,不外抵消费端的传导暂时有限,而出口会受到买卖战的影响,大约率上半年会有抢出口的情况而较好,下半年偏弱。

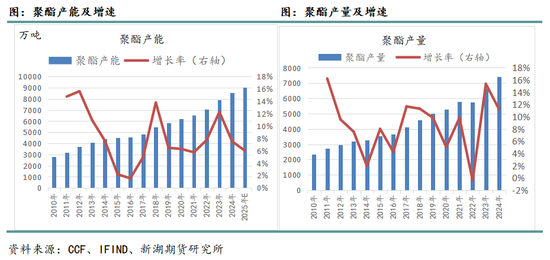

2、聚酯

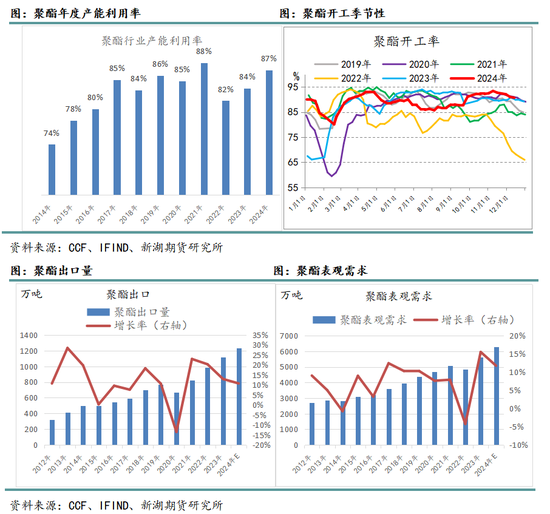

(1)2024年聚酯产能产量延续高增长

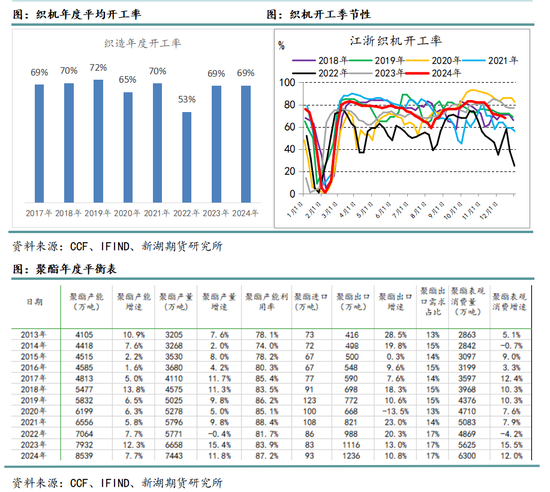

产能方面,2024年聚酯所有新增555万吨产能(剔除淘汰产能),至年底产能总量达到8539万吨,产能增速6.9%。聚酯仍有产能膨胀,不外产能增速相较于2023年有所放缓。在2019-2024这六年间,聚酯举座投产增速浮浅踏真实6%-8%之间。其中2023年增速较高,增产主要来瓶聚片。

从产量上看,2024年聚酯累计产量臆测为7443万吨,较2023年增多785万吨,同比增速11.8%。聚酯2024年的产量增速相较于2023年有所放缓,不外举座仍然较高。2023年产量增速高是因为上一年产量基数不高。而2024年尽管聚酯产出增速放缓,但产能体量和产能诈骗率都在高位。2024年聚酯行业举座产能诈骗率在87%,较2023年进一步培育,处在近几年来偏高水平。

总体来看,聚酯秩序在2024年延续了上一年的产量高增长态势。

从季节性上看,聚酯在3月份和10月份的旺季开工率较高,最高在93%傍边。在4-9月份之间,长丝、瓶片、短纤企业先后减产降负。其中,部分长丝、瓶片企业在4月份开工率就旯旮下滑,聚酯负荷从92%下滑至89%傍边。干涉7月份以后,瓶片负荷出现加快下滑,短纤工场也出现保价减产的情况,带动聚酯笼统负荷进一步下探至86%傍边。

从收支口量上看,2024年聚酯入口量臆测93万吨,出口量臆测1236万吨,净出口量1143万吨,同比旧年增长10.6%,出口占聚酯产量的15%。本年聚酯出口不断保管高增长,不外增速比拟较于2023年有所放缓。另外,分项看聚酯出口家具类别中,瓶片增速较高,短纤中性,长丝出口显然放缓。

笼统来看,本年聚酯产量增长,出口增长,国内的表不雅消费量达到了6300万吨,同比增长675万吨,增速12%,相较于2023年有所回落,不外仍处于近几年偏高水平。

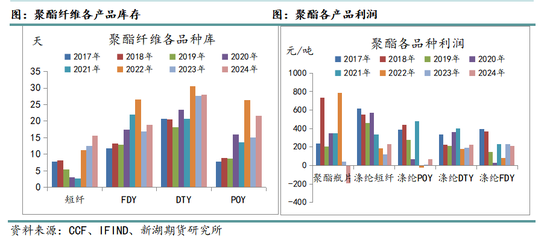

分项看,短纤、长丝行业式样转好,瓶片景气度较差

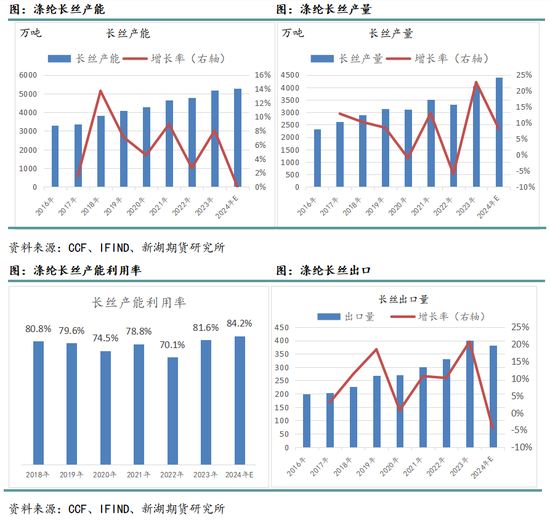

涤纶长丝,产能方面,2024年国内涤纶长丝总产能达到5258万吨(剔除淘汰产能),举座产能增速1.7%,产能增速相较于前几年大幅放缓。新增产能来自桐昆和荣盛。

产量方面,2024年长丝产量预估为4390万吨,相较于旧年增多330万吨,增速8.1%,相较于旧年放缓,主如若旧年增速太高。长丝产量增速远高于产能增速,主如若行业产能诈骗率相较于旧年培育较多。2024年,涤纶长丝举座产能诈骗率培育至84.2%傍边,较旧年培育2.6%。

出口方面,2024年长丝臆测出口381万吨,同比旧年有所减少,增速-4.5%。长丝出口在前几年保抓较高增长,本年出口增长碰到瓶颈。长丝出口量占产能比重在8.7%。2024年1-10月份的数据来看,长丝出口目的地排行前三的国度诀别是埃及、巴基斯坦和越南。东南亚近几年纺织行业发展较快,其当地产业链无法知附近流织造需求,需要向中国入口聚酯原料。

从库存和效益等微不雅筹备看,2024年长丝工场库存较2023年有所回升,不外利润筹备举座好转,POY、DTY利润较2023年设备。举座来看,涤纶长丝行业较2023年不断转好,具体说明为产能诈骗率增多和效益培育,这也与企业在本年尝试新的保价限产决策关系。不外下流对高价原料承勤勉有限加上供应端开工率偏高,因此,长丝企业仍有一定库存压力。

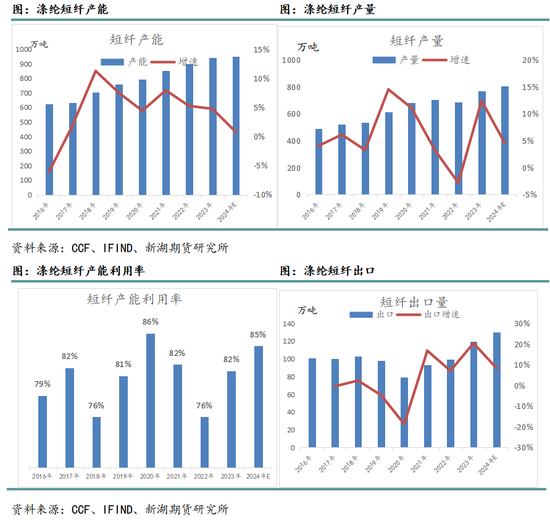

涤纶短纤,产能方面,2024年国内涤纶短纤总产能达到950.5万吨(剔除淘汰产能),举座产能增速0.8%,产能增速相较于前几年大幅放缓。

产量方面,2024年短纤产量预估为805万吨,相较于旧年增多35万吨,增速4.5%,相较于旧年放缓。短纤产量增速高于产能增速,主如若行业产能诈骗率相较于旧年培育较多。2024年,涤纶短纤举座产能诈骗率培育至84.7%傍边,较旧年培育3%。

出口方面,2024年短纤臆测出口130万吨,较旧年增多10万吨,增速8.3%。短纤出口仍有不小增量,且增速罕见产量增速,不出门口增速较旧年有所放缓。短纤出口量占产能比重在16%。从2024年1-10月份的数据来看,短纤出口目的地排行前三的国度诀别是越南、巴基斯坦和俄罗斯。东南亚近几年纺织行业发展较快,其当地产业链无法知附近流织造需求,需要向中国入口聚酯原料。

从库存和效益等微不雅筹备看,2024年短纤工场利润得以大幅设备,这主要获利于短纤本人供应增速较低和上游原料让利。举座来看,涤纶短纤行业较2023年转好,具体说明为产能诈骗率增多和效益培育,这也与企业在本年尝试新的保价限产决策关系。

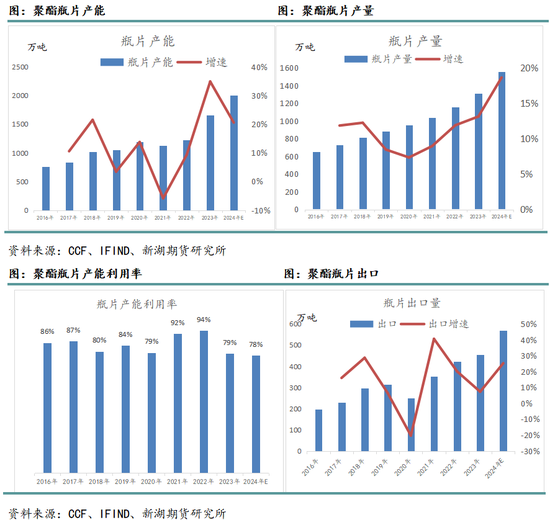

聚酯瓶片,产能方面,2024年国内瓶片总产能达到2003万吨(剔除淘汰产能),较2023年增多342万吨,举座产能增速20.59%,尽管2024年瓶片产能增速较2023年有所放缓,但增速仍高,瓶片处在产能膨胀期。新增产能主要来自逸盛、安徽昊源等。

产量方面,2024年瓶片产量预估为1554万吨,相较于旧年增多244万吨,增速18.6%,产量增速处在近几年的最高水平。尽管产能增速较2023年下滑,但由于2024年产能基数培育,因此2024年本色产量增速较高。瓶片年度产能诈骗率从2022年的98%回落至2023年的79%,2024年产能诈骗率仍在78%的偏低水平。瓶片产能诈骗率压缩,意味着瓶片行业仍然处在供应弥漫的阶段。

出口方面,2024年瓶片臆测出口570万吨,较旧年增多115万吨,增速25%,瓶片出口增速不断提高。从2024年1-10月份的数据来看,瓶片出口目的地排行前三的国度诀别是俄罗斯、印度尼西亚和阿联酋。

从库存和效益等微不雅筹备看,2024年,聚酯瓶片工场的压力仍然较大,利润水平较上一年不断恶化,干涉深广亏空的情景。

举座来看,聚酯三大品种中短纤和长丝行业式样较上一年显然转好,而瓶片压力仍然较大,这种各别更多来自品种供应端的区别,短纤产量增速最低,而瓶片产量增速较高。

下流方面,从织造秩序来看,2022年江浙织机年度开工率仅为54%,处于近几年最低水平,2023年织机开工率有了显然的培育,在69%傍边,同比培育15%,归附到闲居水平。2024年来看,接头到春节前的降负身分,臆测织机平均开机率或在68%傍边,举座与2023年尽头。从季节性上看,本年织机的开机率基本顺应季节性说明,3-6月开机率较高,夏日受淡季及气温影响,开机率下滑,9月以后干涉季节性好转阶段,10月开机率回到年内高点,11月再次下滑。

总体来看,2024年,国内聚酯家具笼统表不雅消费量达到6300万吨,同比增速12%,天然增速较2023年有所放缓,但仍处在近几年偏高水平。其中涤纶长丝、涤纶短纤以及聚酯瓶片的表需增速诀别为9.4%,3.8%和15%。

2024年聚酯需求增速仍远超国内GDP增速,咱们觉得主如若产业链以价换量带来的成果。从刚性需求总量的角度看,下流对聚酯原料的本色铺张量不少,这和下流织机产能投放,以及末端的廉价替代和消费左迁关系。化纤当作纺织行业的主要出产原料,价钱上风较强,因此在廉价下关于其他纤维有替代效应。经济复苏之路艰苦重重,住户收入增长不高,预期深广不乐不雅,因此有消费左迁的表象出现,更多快意消费价钱偏低的聚酯纤维类家具。

(3)2025年,聚酯举座供应增速臆测放缓,品种间分化延续

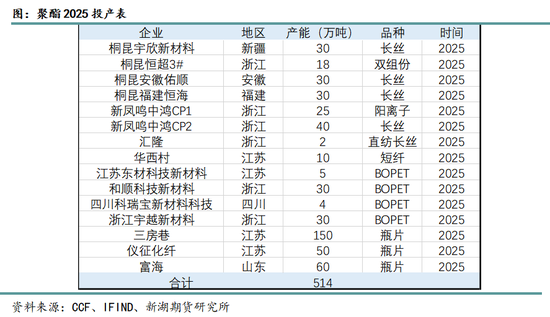

2025年来看,聚酯行业仍然有新产能抓续干涉,投产筹划在514万吨,臆测2025年底聚酯产能达到9053万吨傍边,产能增速6%,举座相较于2024年有所放缓。

分品种间来看,其中涤纶长丝筹划投产175万吨,臆测2025年总产能达到5433万吨,产能增速3.3%。涤纶短纤筹划投产10万吨,臆测2025年总产能达到960.5万吨,产能增速1%。聚酯瓶片筹划投产260万吨,臆测2024年总产能达到2263万吨,产能增速12.9%。其余新增产能为聚酯薄膜。

细分类别看,2025年短纤供应压力小,长丝中性,瓶片仍相对承压,式样与2024年类似。

3、PTA

(1)2024年PTA供需双增,供应增量更大,年度累库式样

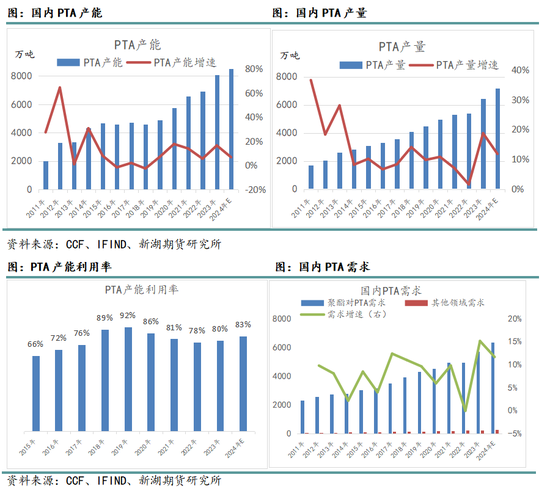

从产能上看,2024年,PTA新增泰华兴业150万吨、仪征化纤300万吨、新风鸣300万吨产能。剔除虹港石化150万吨、扬子石化60万吨。至2024年底,PTA总产能达到8601.5万吨,产能增速6.7%。

从产量上看,2024年国内PTA产量臆测为7180万吨,较2023年增长758万吨,产量增速11.8%,高于产能增速,主如若本年PTA产能诈骗率有所培育。天然2024年PTA加工费不高,但由于产业链凹凸游一体化式样较强,以及聚酯产出偏高,PTA年度产能诈骗率回升至83.5%傍边。

从出口量上看,2024年臆测PTA出口总量为430万吨,较2023年增多79万吨傍边,增速22%。PTA出口占产量6%傍边。跟着产能体量的培育以及较强的本钱上风,PTA出口量自2019年起运动4年上升,我国徐徐由PTA入口国转化为PTA出口国,干涉2023年增速放缓,不外2024年再度回升。2024年1-10月,PTA出口目的地前五为土耳其、越南、埃及、阿曼和印度,占比诀别为18%、16%、13%、10%和9%。

从国内需求来看,2024年聚酯铺张PTA在6364万吨傍边,同比旧年增多671万吨,其他鸿沟(增塑剂等)铺张PTA在270万吨傍边,同比旧年增多20万吨,国内需求共计铺张PTA在6634万吨傍边,同比旧年增多691万吨,需求增速11.6%,举座增速较旧年有所放缓,不外仍然处在近几年的高位水平。

笼统供需两头以及收支口来看,2024年PTA供需双增。从年度均衡表来看,PTA供应增量高于需求增量,年度累库式样,全年累库幅度在118万吨傍边,较旧年有所收窄。

从节拍上看,PTA累库主要发生1-2月、7-9月和12月,去库主要发生在3-6月,10-11月偏均衡,顺应闲居的季节性趋势。总体来看,在聚酯开工高位时,PTA均衡表压力不大,若配合本人训练,则均衡表去库。

(2)2025年PTA投产不断,加工费穷乏进取弹性,不外仍有阶段性膨胀契机

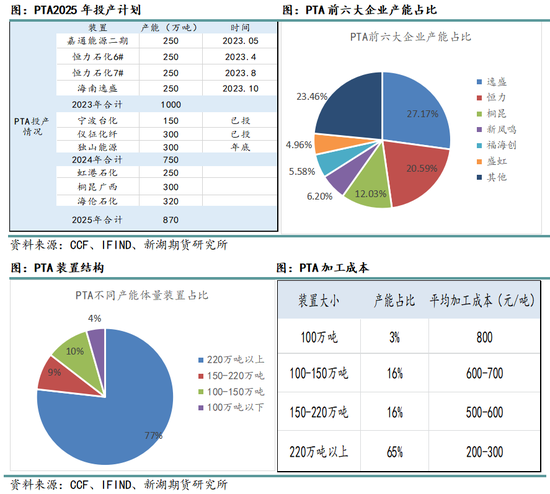

瞻望2025年,PTA行业仍有不少产能投放筹划,共计870万吨,如若投产进程顺利,至2025年底,PTA产能总量将达到9472万吨傍边,产能增速10%傍边,投产增速仍相对较高。

连年来,PTA行业集中度不断培育,且趋势仍在延续。面前PTA前六大企业诀别是逸盛、恒力、桐昆、新凤鸣、福海创和盛虹,其产能占比诀别为27.17%、20.59%、12.03%、6.2%、5.58和4.96%,前两家企业占比共计47.76%,前六家企业占比共计76.54%,PTA行业头部集中度较高。2024年底新凤鸣300万吨投产以后,其占比会培育至9%傍边。

从安装产能结构上看,连年来PTA新投放的安装单套产能体量都较大,截止现时,单套产能在220万吨及以上的产能占比为77%,产能大小在150-220万吨的占比9%,产能大小在100-150万吨的占比10%,产能大小低于100万吨的占比仅4%。不同安装大小带来的平均加工本钱存在各别,单套小于100万吨的产能其单吨PTA加工本钱在800元以上,而大于220万吨的产能其单吨PTA平均加工本钱已降至200-300元傍边,因此大产能安装具备范围和本钱上风。

从产能上PTA看处在弥漫周期内,需要低加工费来裁汰产能诈骗率,从而保管供需均衡。自2019年起,PTA年均加工费逐年下滑,2024年PTA平均加工费在353元/吨傍边,比拟2023年有所设备。

2025年PTA产能仍然弥漫,且新产能抓续干涉(PTA产能增速略大于下流聚酯产能增速),需要低加工费来压缩存量开工率,并淘汰过期的高本钱产能,行业迭代仍在进行中。臆测2025年PTA加工费会围绕在300元/吨核心凹凸波动。

从加工费年内季节性波动来看,在举座低加工费下,也会存在年内小级别错配。如2024年7月份,PTA在阶段性训练和聚酯高开工下,有运动3-4个月的去库期,库存一度下滑至年内低点,现货加工费也在7月初膨胀至年内高点500元/吨傍边。2025年大约率也会存在这么的加工费膨胀契机,需要温雅PTA训练级别以及下流聚酯年内的开工情况,不外总体来看,PTA 加工费在2025年会不断承压。

4、PX

(1)2024年国内PX供需双增,全年紧均衡

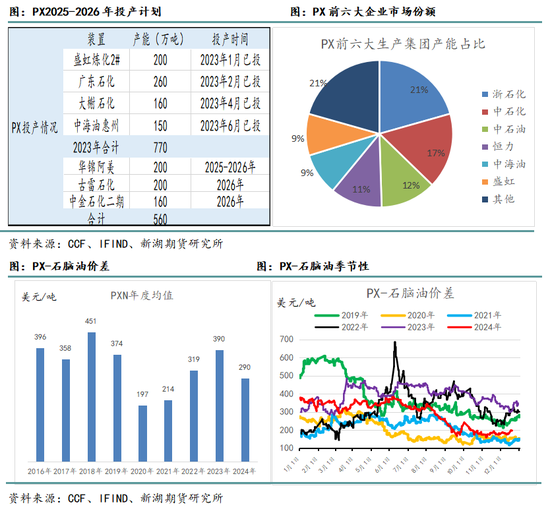

从产能上看,2024年国内莫得新增的PX产能,PX总产能保管在4367万吨,产能增速0%。外洋新增印尼23万吨扩能安装。

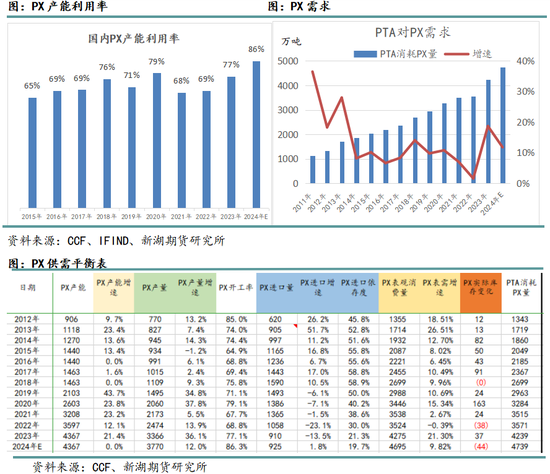

从产量上看,2024年国内PX产量臆测为3770万吨,较2023年增长404万吨,产量增速12%,远高于产能增速。产量增速较高的原因在于前两年的扩能导致PX产能基数培育较多。而2024年PX国内的产能诈骗率培育至86.3%,较2023年大幅培育9.2%,处在近几年的最高水平。

从入口量上看,2024年臆测PX入口总量为925万吨,较2023年小幅增多15万吨,入口增速1.8%,PX入口量自2019年起运动5年下滑,入口依存度同步下滑至2023年的21.3%傍边,此前PX入口依存度一度高达59%(2018年)。不外干涉2024年以后,PX入口总量莫得不断下滑,入口依存度踏真实了20%傍边。2024年1-10月,PX入口起首地前五为韩国、日本、中国台湾、文莱和越南,占比诀别为43%、16%、14%、10%和4%。

PX行业在近几年的发展趋势一直是挤出入口和自给率的培育,国内PX名堂集中投产(2019-2023),新式工艺及运脚相干于传统入口起首国韩国和日本有较大本钱上风,因此入口量减少是势在必行。不外值得深想的是,入口量的挤出一般跟随的是行业利润的压缩,在2019-2021年确乎是这么的发展历程,此阶段PX利润的大幅压缩使得日韩PX产能面对亏空降负和产能出清的情况。不外时刻来到2022-2024年上半年,此阶段PX入口依存度仍在抓续下滑,然则行业利润却十分丰厚,不顺应依靠压缩行业利润挤出入口高本钱货源的表征。这意味着韩国的PX或者芳烃原料在此技艺有了新的去向,也即是阛阓近两年研究的比较多的芳烃原料调油逻辑。这种情景拒绝于2024下半年汽油景气期的闭幕,PX行业需要再行压缩行业利润以减少旯旮供应。

需求方面,2024年PTA铺张PX共计4739万吨,同比旧年增多500万吨,增速11.8%,由于PTA产量增幅较大,因此PX需求增量较大。

全年供需均衡来看,供应端PX国内产量和入口所有4695万吨,总供应增速9.7%。下流PTA对PX的需求增速更大,国内PX全年供需偏去库。不外由于前一年四季度PX累库较多,加之阛阓来往芳烃估值重塑,PX价钱全年说明低迷。

(2)汽油走弱,PX估值崩塌

前文提到,尽管就国内PX的供需均衡来看,并不弥漫,但PX利润却出现了大幅压缩。

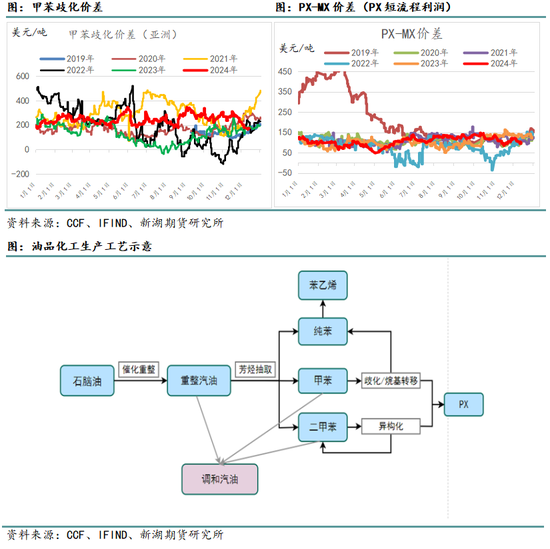

从年内节拍上看,一二季度PX相对偏强。一方面,PX在4-6月有过阶段性集中训练,去库力度较大,另一方面一季度确乎有调油需求分流芳烃原料,阛阓仍对接下来的汽油旺季有所期待。不外跟着时刻左近下半年,汽油转弱态势显然,加之聚酯产业链本人需求下滑,PX高利润式样难以维系,估值大幅下滑。因此,汽油的强弱对近几年的PX有极为症结的影响。其传导逻辑主要如下:

芳烃当作真金不怕火葬出产过程中的主要家具之一,有化工和调油两种需求。如甲苯和二甲苯可以当作高辛烷值组分去吞并汽油,也可以制取PX等化工品原料。一般来说,真金不怕火厂会字据各家具经济性、战术关于油品组分比例的规矩等身分诊治出产过程。

在真金不怕火葬历程中,有两个秩序波及到调油和出产化工之间的切换。第一个秩序是在催化重整和芳烃抽提阶段。催化重整字据家具不同分红汽油型重整和芳烃型重整。其中汽油型重整分离出纯苯,然后将剩下的芳烃保留在重整汽油中;而芳烃型重整会将其中BTX(纯苯、甲苯、二甲苯)都分离出来后进行后续的化工品出产。是以当汽油重整的利润高于芳烃重整时,真金不怕火厂可以选择以产出重整汽油为主,不进行芳烃抽取;当芳烃重整的利润高于汽油重整时,真金不怕火厂可以选择进行芳烃抽取,产出纯苯、甲苯和二甲苯。当芳烃型重整的开工率下滑的时候,下流PX的产量会同步减少。不外由于工艺和配套安装的适度,本色家具切换的幅度是比较有限。

第二个秩序是甲苯和二甲苯的调油需乞降出产化工之间的切换。前期的芳烃抽取阶段分离出甲苯和二甲苯,甲苯和二甲苯可以通过歧化和异构化取得纯苯和PX。同期,甲苯和二甲苯辛烷值高,可以当作调配汽油的组分。当调油的利润高于歧化和异构化时,甲苯和二甲苯有更大的概率被用于调油,那么下流PX的产出则会减少。

在2022-2024上半年之间,是汽油的景气周期。主要的布景是俄乌冲突变成俄罗斯制品油出口下降,加上环球真金不怕火厂产能受限,在需求欢叫的时候,油品供不应求式样加重。好意思国当作环球制品油最大的消费地,在油品需求旺季穷乏高辛烷值的调油料,调油商在亚洲阛阓上购买甲苯、混二甲苯和PX运送到好意思国,对亚洲的PX供应式样产生影响。2022-2023年,汽油在二三季度利润较好,一方面重整秩序芳烃出率不高,另一方面,芳烃组分用来出产油品利润要好于化工。在此影响下,PX产量下降,导致PX供需垂危,PX中长历程效益因此培育(短历程利润不高)。而干涉2024年下半年,这种情况出现了逆转,汽油供应培育,而环球油品需求低迷,汽油由景气期干涉弥漫期,重整秩序芳烃出率回升,且芳烃组分出产化工利润好于调油。在此影响下,PX产量回升,导致PX供应富余,PX中长历程利润压缩(短历程利润丰厚)。到2024年四季度,从PX估值水平来看,此前的调油带来的高溢价基本被挤出。

(3)2025年PX供应培育幅度有限,调油溢价挤出后,估值支抓较强

从2023年下半年开动,PX干涉投产真空期。2024年的PX莫得新增产能。2025年,PX依旧莫得新增供应。不外山东裕龙岛的芳烃王人集安装预期有300万吨MX,届时MX臆测供应宽松。

连年来,跟着国内大真金不怕火葬配套PX的投产,PX行业集中度不断培育。面前国内PX前六大企业诀别是浙江石化、中石化、中石油、恒力真金不怕火葬、中海油和盛虹真金不怕火葬,其产能占比诀别为21%、17%、12%、11%、9%和9%,前六家企业占比共计79%。从凹凸游配套上来看,行业一体化式样较强,几家民营大真金不怕火葬企业PX、PTA、聚酯均有建设。一体化式样会让国内聚酯产业链企业的抗风险才能进一步加强。另外, 单一秩序的本钱分析灵验性也会削弱。

从PX利润来看,2024年PX-石脑油价差均值在290好意思元/吨,较2023年大幅回落。另外,由于上半年PXN仍较高,拉高了年度均值,至2024年年底,PXN本色已被压缩至200好意思元/吨以下。PXN自2020年触底以来,运动3年回升,PX行业景气度较高,在凹凸游中保抓了相对上风,不外面前依然闭幕景气期,利润回到低位。

瞻望2025年,PX仍旧处在投产真空期,另外2024年PX行业产能率依然培育至较高水平(86%),接头到面前行业的低利润式样以及年内会有通例的训练损失量,因此臆测2025年PX的供应增量十分有限,大约率莫得供应增量。因此,从供应和估值的角度来看,PX支抓较强,底部比较夯实。

5、MEG

(1)2024年乙二醇供需双增,全年去库式样,估值延续设备

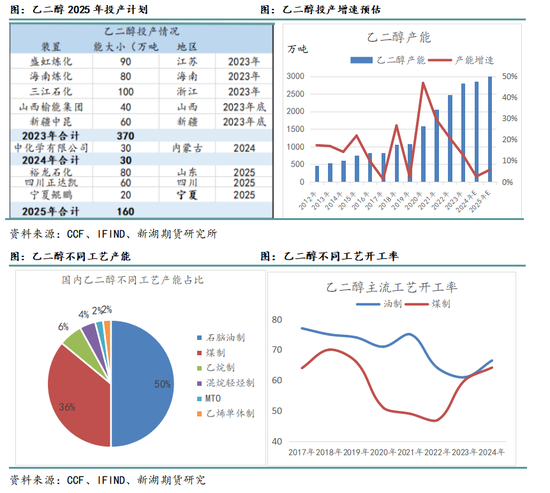

从产能上看,2024年国内共投放中化学30万吨乙二醇新产能(新疆中昆计入2023年),剔除淘汰产能后,乙二醇总产能达到2863吨,产能增速仅为0.3%,新增供应处在近几年较低水平。

从产量上看,2024年国内乙二醇产量臆测为1950万吨,较2022年增长272万吨,产量增速16%,远高于产能增速,主如若2024年产能诈骗率不断培育。2024年乙二醇产能诈骗率为68%,较2023年培育8%,处在近五年来的最高水平。不外2024年乙二醇产量增速相较于2023年依然放缓。

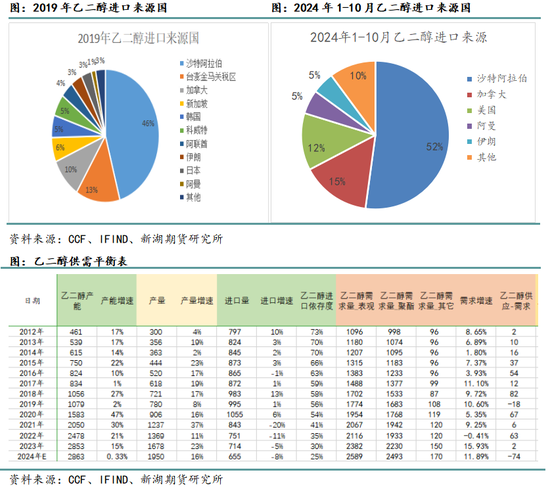

从入口量上看,2024年臆测乙二醇入口总量为655万吨,较2023年减少59万吨,入口增速-8%,乙二醇入口量自2020年起运动5年下滑,入口依存度同步下滑至25%傍边,此前乙二醇入口依存度一度高达73%(2012年)。一方面,连年来国内乙二醇深广投产,一体化油制以及部分自有煤矿企业相干于亚太高本钱乙烯裂解具备本钱上风,挤出入口是势在必行;另一方面,年受利润欠安影响,外洋安装训练和巧合故障较多,流入到中国的乙二醇进一步减少。

2024年1-10月乙二醇入口起首国前五诀别为沙特、加拿大、好意思国、阿曼和伊朗,占比诀别为52%、15%、12%、5.2%和4.8%。比拟较于2019年的入口起首地,可以发现台湾、新加坡、韩国等亚太地区国度入口占比下滑,中东、好意思国、加拿大等国度入口占比上升。中东和北好意思货源具备原料本钱上风,亚洲近洋地区高本钱安装徐徐被挤出中国阛阓。

从国内需求来看,2024年聚酯铺张乙二醇2493万吨,同比旧年增多263万吨,其他鸿沟(防冻液等)铺张乙二醇170万吨,共计铺张乙二醇2663万吨,需求增速11.9%,乙二醇国内需求增长幅度较大,不外相较于2023年有所放缓。

联结供需两头以及收支口来看,乙二醇国内产量增长,入口缩减,需求增长,笼统评估2024年全年乙二醇供需去库式样,去库体量是连年来的最高水平。2021-2022是乙二醇因产能弥漫而压缩利润的年份,2023是乙二醇由弥漫转向均衡的年份,而2024年乙二醇供需式样进一步好转,全年杀青去库。

节拍上看,2月份因春节身分乙二醇出现累库,8月份因聚酯降负小幅累库,12月份因春节身分季节性累库,其余月份乙二醇简直都杀青了去库,均衡表健康。

(2)2025年乙二醇预期供应压力中性,阶段性行情为主

从投产筹划上来看,2025年国内乙二醇筹划160万吨新产能,臆测到2025年底,乙二醇国内总产能达到3023万吨,产能增速6%。从近几年国内乙二醇的投产情况来看,乙二醇自2020年干涉一轮较大的投产周期在2024年基本已近闭幕,不外由于行业前期产能诈骗率较低,2024年在利润设备的布景下,行业产能诈骗率大幅培育至66%傍边,因此2024年乙二醇本色的产量增速在15%傍边。

从不同工艺企业开工率来看,乙二醇由于近几年供应弥漫,出产利润逐年压缩,2022年是乙二醇亏空程度最大的一年,简直干涉全行业单品种亏空阶段,开工率也总体呈现压缩的态势。随后行业旯旮好转,2024年,乙二醇总体利润延续2023年的设备趋势,现时油制和煤制利润均有不同程度的设备,其中由于煤价比较低迷,煤制企业基本已杀青盈利。而油制方面,尽管单品种接头利润仍旧欠佳,但关于多数大产能的油制一体化企业来说,乙二醇仅仅铺张乙烯的副家具之一,且其他乙烯下流繁衍品的利润并不乐不雅,乙二醇的利

润相对偏好,因此2024年油制乙二醇开工率亦然在培育的趋趋势中。尽管不同工艺起首对应的乙二醇本钱各别较大,但2024年乙二醇行业主基调是利润设备和开工率培育。

咱们对乙二醇的不雅点是宽幅动荡的行情,在企业集中训练期会出现显然的供需错配,加之行业库存水平较低,价钱有但愿突破2024年在4800-4900的压力位。不外由于供应有回首的空间,一方面乙二醇新增供应压力略大于2024年,且利润设备式样下行业产能诈骗率也有一定培育空间,加之下流聚酯需求增速预期会进一步放缓,因此当估值抬升以后,高利润也难以抓续维系。

6、产业链各秩序强弱

末端需求决定产业链总体利润大小,各秩序供需相对强弱和出产企业订价权上风决定总利润分拨。2024年,纺织品服装末端需求说明较为疲软,末端难以链接高价原料,而出产秩序举座产能体量偏大,产出增速仍高,因此产业链举座呈现存量无价的情景。

具体来看,PX行业开工率培育,行业利润压缩;PTA行业开工率小幅培育,行业利润变化不大;聚酯行业开工率培育,行业利润踏实(聚酯家具里面短纤和长丝行业开工率培育,利润转好;瓶片开工率仍低,利润进一步收缩)。从利润演变来看,由于来自末端需求的负反映徐徐进取传导,此前利润较为丰厚的上游PX秩序在高供应下利润出现显然收缩,长丝和短纤供应式样尚可,利润有所设备。乙二醇由于前几年弥漫亏空严重,行业供需式样延续好转,利润设备。

瞻望2025年,咱们臆测末端需求举座抓稳,一方面,战术有刺激和托底作用,不外抵消费端的传导暂时有限,而出口会受到买卖战的影响,大约率上半年会有抢出口的情况而较好,下半年走弱。

从2024年末的利润水平来看,聚酯板块举座利润低位,因此在面前的估值下,下方有支抓。不外产业链仍受困于高产能带来的供应压力,臆测利润难抓续膨胀。供应秩序分项来看,PX预期产能增速0%,PTA预期产能增速10%,长丝预期产能增速3.3%,短纤预期产能增速1%,瓶片预期产能增速12.9%,乙二醇预期产能增速6%。联结新产能投放筹划和行业产能诈骗率潜在培育空间,咱们觉得从供应的角度来看,PX、长丝、短纤供应压力较小,乙二醇中性,PTA和瓶片供应压力较大。

四、总结

2024年,纺织品服装末端需求说明较为疲软,末端难以链接高价原料,而出产秩序举座产能体量偏大,产出增速仍高,因此产业链举座呈现存量无价的情景。从大式样上来看,咱们觉得2025年宏不雅战术会起到托底作用,加上聚酯链估值较低,因此在面前的价钱下,下方有支抓。不外产业链仍受困于高产能带来的供应压力,因此上方压力也相对偏强,臆测是宽幅动荡式样,部分品种在供应收缩的情况下有阶段性上升契机。

末端需求:2024年,末端需求较为疲软,出口好于内需。2025年,咱们觉得末端纺织品服装需求举座抓稳,增速或小幅回升,但力度有限。一方面,战术有刺激和托底作用,不外抵消费端的传导暂时有限,而出口会受到买卖战的影响,大约率上半年会有抢出口的情况而较好,下半年偏弱。

聚酯:2024年,聚酯供需双增,笼统利润偏稳,不外受供应式样影响,里面说明分化,聚酯纤维好于聚酯瓶片。2025年,预期聚酯供应增长总体有所放缓,品种间仍有较大分化。长丝、短纤、瓶片的投产增速诀别为3%、0.9%和12.9%。短纤供需式样臆测最佳,长丝也相对偏强,瓶片不断面对弥漫压力。

PTA:2024年,PTA供需双增,供应增量相对更多,全年总体偏累库,笼统加工费低位动荡。瞻望2025年,PTA产能总体仍然偏弥漫,且仍有新产能干涉,增速臆测在10%,PTA行业需要低加工费来压缩存量开工率,并淘汰过期的高本钱产能,行业迭代仍在进行中。臆测2025年PTA加工费会围绕在300元/吨核心凹凸波动。节拍上,可以温雅年内小级别错配,加工费会有阶段性膨胀契机,追踪PTA训练级别以及下流聚酯年内的开工情况。

PX:2024年,PX供需双增,国内方面下流PTA对PX的需求增速更大,PX全年供需偏去库。不外由于前一年四季度PX累库较多,加之阛阓来往汽油转弱下的芳烃估值重塑,PX价钱全年说明低迷。瞻望2025年,PX仍旧处在投产真空期,另外2024年PX行业产能率依然培育至较高水平(86%),接头到面前行业的低利润式样以及年内会有通例的训练损失量,因此臆测2025年PX的供应增量十分有限,大约率莫得供应增量。因此,从供应和估值的角度来看,PX支抓较强,底部比较夯实。

乙二醇:2024年,乙二醇国内产量增长,入口缩减,需求增长,全年乙二醇供需去库式样,去库体量是连年来的最高水平。2021-2022是乙二醇因产能弥漫而压缩利润的年份,2023是乙二醇由弥漫转向均衡的年份,而2024年乙二醇供需式样

进一步好转,全年杀青去库。瞻望2025年,咱们对乙二醇的不雅点是宽幅动荡的行情,在企业集中训练期会出现显然的供需错配,加之行业库存水平较低,价钱有但愿突破2024年在4800-4900的压力位。不外由于供应有回首的空间,一方面乙二醇新增供应压力略大于2024年,且利润设备式样下行业产能诈骗率也有一定培育空间,加之下流聚酯需求增速预期会进一步放缓,因此当估值抬升以后,高利润也难以抓续维系。

新浪妥洽大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负裁剪:赵想远 开yun体育网